Блог им. point_31 |ФСК-Россети - устойчивые операционные результаты

- 03 июля 2024, 08:25

- |

И это не мои слова, а Президента России. Решил сегодня найти подтверждение этому тезису, разобрав отчет по МСФО компании за 2023 год и сразу РСБУ за первый квартал уже текущего года. Попробуем найти инвест-идею в давно забытых Россетях, а точнее в ФСК-Россети.

Итак, выручка компании за прошлый год увеличилась на 16,8% до 1,4 трлн рублей. Стоит напомнить, что ФСК-Россети — это один из крупнейших в мире электросетевых холдингов, который консолидирует результаты 45 дочерних и зависимых обществ, в том числе 19 распределительных сетевых компаний. В этом и кроется инвест-идея, но о ней поговорим позже.

Выручка холдинга состоит из «передачи электроэнергии» (+13,8%) и «технологического присоединения» (+114,4%). Операционные расходы компании уступают в динамике выручке и подросли всего на 11,8%. Несмотря на убыток от обесценения активов в сумме 115,9 млрд рублей, холдингу удалось нарастить чистую прибыль за 2023 год на 21,5% до 161,3 млрд рублей.

При этом чистый долг компании незначительно снизился до 646,5 ярдов. В этом кроются дополнительные риски. На такой ключевой ставке обслуживать долг становится все трудней, но такова судьба всех холдингов. За 2023 год операционные результаты действительно устойчивы и стабильны, а что в 2024 году?

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 14 )

Блог им. point_31 |ФСК - стабильность во всем

- 08 декабря 2020, 09:35

- |

Когда в руки берешь отчет по МСФО компании ФСК ЕЭС, сразу становится понятно — компания настолько стабильна, что этот самый отчет можно отложить и забыть про него. Иногда кажется, что единственным драйвером роста для котировок могут служить дивиденды и новости по Россетям. Но давайте одним глазком посмотрим на показатели.

Выручка от основной деятельности за 3 квартал 2020 года выросла на 5% до 61,4 млрд рублей. Увеличение произошло благодаря росту выручки по услугам за технологическое присоединение на 84%. Основной сегмент бизнеса — передача электроэнергии немного припала, что характерно всем энергетическим компаниям. За 9 месяцев выручка выросла всего на 1,6%.

Операционные расходы в отчетном периоде прибавили почти 7% из-за увеличения амортизации основных средств и услуг субподрядчиков. Но это не повлияло практически на чистую прибыль, которая увеличилась на 6,4% до 21 млрд рублей год к году. За 9 месяцев динамика чуть хуже. Скорректированная на доход от обмена активов с АО «ДВЭУК» чистая прибыль упала на 0,8%. В показателях все стабильно, с небольшой коррекцией в сторону понижения.

В мае 2020 года компания выплатила итоговые дивиденды в размере 0,00949 рублей на одну акцию, что дало доходность в 4,9%. С учетом ранее выплаченных, акционеры компании ФСК получили за 2019 год 9% доходности. В прошлые периоды выплаты также оставались в пределах 8%, что закрепляет за бумагами ФСК статус «квазиоблигаций».

Регулярные дивидендные выплаты выше уровня рынка, стабильные финансовые показатели и низкая долговая нагрузка, делают ФСК отличной инвестицией. Что же не дает акциям расти? Почему котировки уже 4 года не могут далеко отойти от отметки в 20 копеек? А это нужно задать вопрос главному мажоритарию — Россетям, которые не только владеют огромной долей в ФСК, но и забрали полномочия единоличного исполнительного органа. Токсичная структура может в любой момент негативно повлиять на будущую стратегию ФСК.

Пока этого не случилось, я удерживаю акции компании в надежде получить дивиденды в дальнейшем и без планов на рост капитализации. Собственно, ей и расти некуда, так как апсайдов совершенно не вижу. А с Россетями во главе, на ближайшем горизонте их точно не появится.

*Не является индивидуальной инвестиционной рекомендацией.

Мой Telegram-канал — ИнвестТема

( Читать дальше )

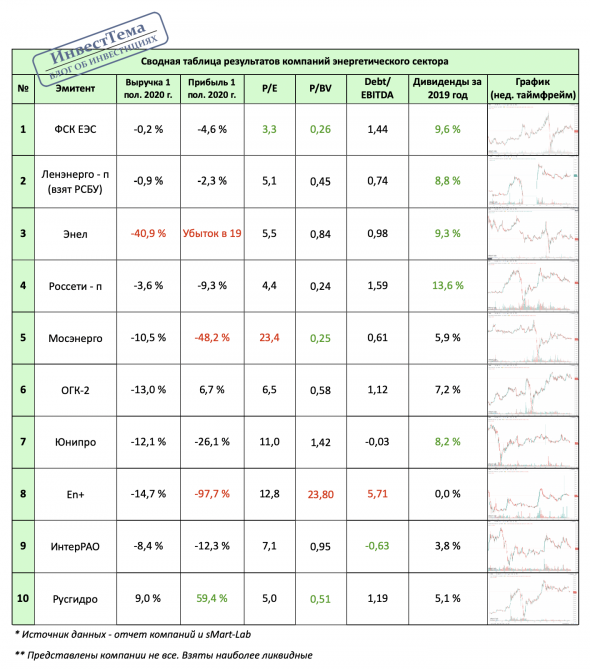

Блог им. point_31 |Сводная таблица энергетиков - кто круче?

- 13 октября 2020, 18:14

- |

1. Компании взяты не все, а наиболее интересные и ликвидные

2. Мультипликаторы взяты с раздела фундаментального анализа Смартлаба (Вы знали, что такое есть? Если нет, вот он - https://smart-lab.ru/q/shares_fundamental/)

3. Выручка/Прибыль взяты из отчетов компаний за первое полугодие 2020 года.

4. Выводы будут в отдельной статье, а материал нужен для стрима.

5. Таблица помогает структурировать мысли и сделать сравнительный анализ показателей компаний.

6. Компании расположены в случайном порядке.

Итак, таблица ниже, а если Вы еще не подписаны на мой Telegram-канал, то самое время сделать это. Нас там уже больше 17,5 тысяч.

Блог им. point_31 |ФСК - обзор финансовых результатов за первый квартал 2020 года

- 08 июня 2020, 15:16

- |

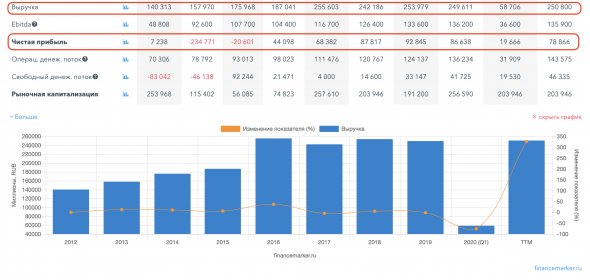

Выручка компании незначительно выросла на 2,1% до 58,7 млрд рублей, в основном за счет 1,0 млрд руб. за работы по генподрядным договорам, выручка по которым отсутствовала в 2019 году. Продажа и передача электроэнергии осталась на прошлогодних значениях.

Cамая оперативная информация в моем Telegram «ИнвестТема»

Операционные расходы держатся в рамках динамики выручки, +3,2% по итогам квартала. В 2019 году ФСК получила доход в размере 10,4 млрд рублей от выбытия и обмена активами с АО «ДВЭУК», что сократило базу 2020 года. Чистая прибыль по итогам первого квартала упала на 28% до 19,7 млрд рублей. Без учета дохода от выбытия активов в 2019 году, чистая прибыль за первые 3 месяца 2020 г. на 1% выше показателя скорректированной чистой прошлого года.

Краткосрочные обязательства сократились за 3 месяца на 21,3% до 79,6 млрд рублей. Debt/EBITDA незначительно увеличилась до 1,59x, за счет увеличения долгосрочных заемных средств и отложенных налоговых обязательств. В целом, долговая нагрузка ФСК ЕЭС находится на приемлемых уровнях и особых опасений не вызывает.

ФСК остается ярким представителем дивидендных аристократов на нашем рынке. С 2015 года компания платит дивиденды на уровне в 8% годовых. За 2019 год выплата составила 9,45%. 28 мая 2020 года акции торговались уже без дивидендов. До настоящего момента гэп не закрыт. Скрины и данные с сайта FinanceMarker.

( Читать дальше )

Блог им. point_31 |Сюрприз от Детского мира и возрождение металлургов в итогах недели

- 30 мая 2020, 09:29

- |

Пятница, традиционно, окрасила карту рынка в красный цвет. Это не помешало Индексу Мосбиржи закрыться плюсом +0,9%. Отметка в 2800 снова устояла, создавая предпосылки к коррекции.

Доллар продолжает медленный спуск к круглой отметки в 70 рублей. В случае преодоления сильного уровня вниз, откроется дорога к закрытию мартовского гэпа.

Самая оперативная информация в моем Telegram«ИнвестТема»

Нефть, поддерживаемая сделкой ОПЕК+ и желанием спекулянтов отбить убытки после отрицательных цен, стремится к 40$ за баррель. По итогам недели +6,2%.

В лидерах падения оказались бумаги ФСК ЕЭС -6,3%, которые закрыли реестр акционеров, принеся дивидендную доходность 4,9%.

Акции золотодобытчиков, игнорируя рост основного бенчмарка — золота, продолжают снимать перекупленность.

( Читать дальше )

Блог им. point_31 |Несгибаемый НорНикель и возрожденный Тинькофф в итогах недели

- 23 мая 2020, 12:48

- |

Оттолкнувшись от уровня в 20$ за баррель, Нефть четвертую неделю подряд растет, прибавив +7,3%. Прошедшие в марте распродажи уже позабылись инвесторам, а аппетит к рискам восстанавливается.

Оперативная информация в моей группе Вконтакте.

Рубль на неделе продолжил свое укрепление. Уровень в 71 рубль за доллар устоял, но риторика ЦБ намекает на возможное дальнейшее укрепление национальной валюты.

В лидерах роста на неделе оказался Детский мир. Акции компании прибавляют +14,2%. Поводом для этого послужили сильнейшие распродажи прошлых месяцев и отчет компании за апрель, разбор которого я опубликую на днях.

Акции Тинькофф банка (TCS) продолжают радовать своих инвесторов. За неделю котировки выросли на +10,7%. Удачный квартал и устойчивость к риску придают уверенности в успешном прохождении временных трудностей.

( Читать дальше )

Блог им. point_31 |Кто отменяет дивиденды, а кто возобновляет торги... в итогах недели

- 16 мая 2020, 10:43

- |

Шестую неделю подряд Индекс Мосбиржи безидейно находится около отметки в 2600 п. Конец недели добавил толику позитива, однако итоговое падение составило -1,8%

Доллар, все также зажат в диапазоне 73-74,5 рубля. Снижение ставки и другие макроэкономические факторы сейчас слабо влияют на курс американской валюты.

Самая оперативная информация у меня в Telegram «ИнвестТема»

Концовка недели оживила цены на нефть, которые продемонстрировали рост в +6,6% и все таки преодолели отметку в 32$ за баррель.

Главным аутсайдером недели стали акции Московской биржи -10,6%. Но не спешите делать выводы, ведь компания закрыла рееста акционеров под дивиденды. Выплата составит 7,93 рубля на акцию или 6,2% доходности.

Тинькофф банк отчитался за 1 квартал 2020 года. Отчет вышел успешным, на фоне отчитавшихся ранее Сбербанка и ВТБ. Компании удалось увеличить прибыль на 26%. Котировки по итогам недели подросли на

( Читать дальше )

Блог им. point_31 |Дивиденды ФСК и решение ОПЕК в итогах недели

- 11 апреля 2020, 10:50

- |

Индекс Мосбиржи продолжает свое восхождение. По итогам недели вырос на +4,11%, наполовину отыграв недавнее глобальное падение. Лишь пятница окрасила рынки в красный цвет, сняв перегретость рынка.

Самая оперативная информация в моем Telegram «ИнвестТема»

В пятницу стало известно решение стран ОПЕК+ о планируемом сокращении добычи нефти. На прошлой неделе взрывной рост нефти заложил решение в котировки. И эту неделю черное золото завершило около нулевой динамикой.

ВТБ без особых новостей показал лучшие результаты +14,1% по итогам недели. Надо будет еще разобраться, в чем история такого роста.

Аэрофлот игнорируя свое ужасное финансовое положение прибавляет в стоимости 12,8%.

В пятницу вышла новость, о рекомендации совета директоров

( Читать дальше )

Блог им. point_31 |ФСК ЕЭС - энергия дивидендов и национальная сеть

- 17 сентября 2019, 13:40

- |

Не забывайте подписываться на мой Telegram или Вконтакте

ФСК ЕЭС — это компания, основным направлением работы которой является управление национальной электрической сетью России. ФСК представлена в 79 субъектах и занимается в основном передачей электроэнергии. В общем объеме выручки это направление занимает 84%.

дивидендов и национальная сеть" title="ФСК ЕЭС - энергия дивидендов и национальная сеть" />

дивидендов и национальная сеть" title="ФСК ЕЭС - энергия дивидендов и национальная сеть" />Сама выручка в последние годы находится в диапазоне 240-260 млрд рублей без значимой динамики, как и за 1-е пол. 19 г. А вот прибыль больше радует инвесторов, увеличиваясь год к году. За 1-е пол. 19 г. +24,6% до 50,7 млрд рублей. Следует отметить, что выросла она по отношению к 18-му году за счет бумажной переоценки и прибыли в 10 млрд руб. от выбытия актива ДВЭУК.

( Читать дальше )

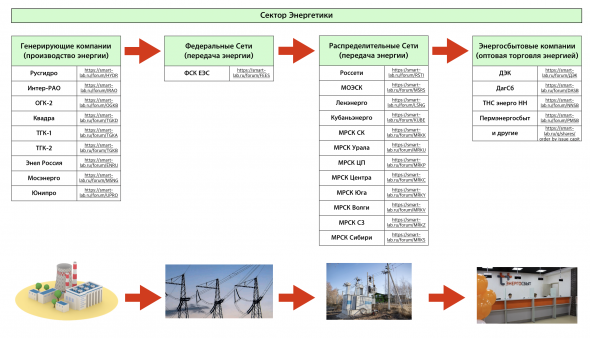

Блог им. point_31 |Сектор энергетики в одной картинке

- 13 сентября 2019, 21:17

- |

Эти и другие полезные материалы в моем Telegram или Вконтакте

Для чего это надо? Кто торгует график, тем вообще не нужно. А вот кто хочет разбираться в компаниях, которые изучает, понимать, как проходят денежные потоки в секторе, обязательно к изучению.

При подготовке полного разбора компании ФСК я озадачился, что это за компания, чем занимается, где берет энергию и куда ее продает. В результате у меня получилась небольшая таблица. Она создана исключительно для себя, но думаю кому-то пригодится.

P.S. К картинке прикреплю ссылку на файл, так как в таблице удобно разместил ссылки на профиль компаний на СЛ. Замечу, что файл в формате numbers (это для семейства apple), так что извините, для себя ж готовил )))

Ссылка

Добавил ссылку Эксель

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс